~「日本のデジタル社会へ向けての課題と展望」その9~

「地方創生の鍵を握る地銀のデジタル化」

藤原洋 株式会社ブロードバンドタワー代表取締役会長兼社長CEO 一般財団法人インターネット協会理事長

本コラムでは、一貫して、日本がデジタル社会へ向うには、「一極集中(首都圏と大企業)の解消」と「デジタル化」が必要であるということを述べてきた。今回は、「一極集中の解消」において、地方の経済の盛衰に重要な役割を果たす地銀のデジタル化について述べる。特に、デジタル技術と金融とが融合した「フィンテック(Fintech)」分野への参入が期待されている。

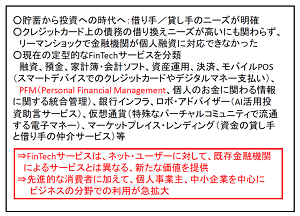

フィンテック登場の背景は、図1に示すように、ゼロ金利時代の到来と共に、消費者の「貯蓄から投資へ」の変化が起こり、借り手と貸し手のニーズが明確になってきたことがある。リーマンショック直後、クレジットカード上の債務の借り換えニーズが高いにも関わらず、リーマンショックの際に金融機関が個人融資に対応できなかったために、ニーズに応える新興テック企業による金融サービスが始まった。これが、フィンテックの起源で、融資、預金、家計簿・会計ソフト、資産運用、決済、モバイルPOS(Point Of Sales、販売時点情報管理)、PFM((Personal Financial Management、個人資産管理)、銀行インフラ、ロボ・アドバイザー、暗号資産もしくは仮想資産や特殊なバーチャルコミュニティで流通する電子マネー、マーケットプレイス・レンディング(銀行等の金融機関を介さず、多数の借り手と貸し手をネット上のプラットフォームで結びつける金融の仕組み全般)等がある。フィンテック・サービスは、ネット・ユーザーに対して、既存金融機関によるサービスとは異なる新たな価値を提供することで、先進的な消費者に加えて、ビジネス分野では、個人事業主、中小企業での利用が急拡大する見込みである。

図1.フィンテック・サービスが成長する背景*1

*1出典:『SDGsの本質』(2020年7月、中央経済社) 御友・横田・原編著、藤原洋他著

金融機関利用者から見ると、フィンテックはテクノロジーとして次の3つの価値を創出する。①利便性の向上、②安全性の向上(信用)、③低コスト化。また、金融機関からは、次の3つがあげられる。①新技術導入による新ビジネスモデルの創出、②セキュリティの向上、③コストを上回る付加価値の創出。

地銀が、生き残るには、従来の金融サービスをアンバンドリングし、あえて過去のバリューチェーンを破壊することで、新しい仕組みを自らが提供し、顧客と事業を守り、新規顧客を獲得する必要がある。すなわち、既存のビジネスに依存するのではなく、それを上回る新ビジネスを創出できるビジネスモデルへ転換することが重要である。

改めて、フィンテックとは、Finance(金融)×Technology(技術)の融合を意味するが、よりテクノロジーの要素が強い。今、地銀のデジタル化、すなわち、地銀がフィンテック企業になることが、求められている。

プロフィール

1954年、福岡県生まれ。京都大学理学部(宇宙物理学科専攻)卒。日本アイ・ビー・エム株式会社、日立エンジニアリング株式会社、株式会社アスキー等を経て、株式会社インターネット総合研究所等を設立し、現職。96年、東京大学より工学博士号を取得。現在、SBI大学院大学学長、東京大学大学院数理科学研究科連携客員教授。

トップニュース

|

||

|

2024/7/4 |

|

|

||

|

2024/7/1 |

|

|

2023/10/5 |

|

|

2023/10/12 |